Por favor consulte el glosario para una explicación de los términos de inversión que aparezcan en este artículo

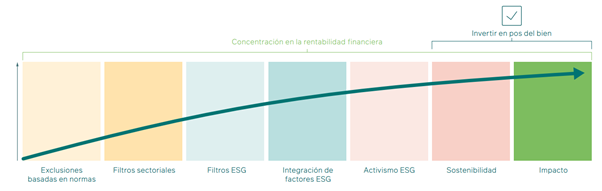

La inversión responsable abarca un amplio abanico de enfoques, desde la exclusión de ciertos sectores hasta la plena integración de factores medioambientales, sociales y de gobierno corporativo (ESG) en el proceso de inversión.

Los fondos «éticos» suelen excluir segmentos como el tabaco, el alcohol, el armamento, el juego y la pornografía. Hoy en día también evitan áreas como el carbón térmico, la energía nuclear o incluso los combustibles fósiles en general.

La inversión ESG aplica un enfoque más amplio e incorpora consideraciones medioambientales, sociales y de gobierno corporativo junto al análisis financiero (o dentro de este). Se propone integrar cuestiones como los derechos del accionista, los grupos de interés y el riesgo reputacional en el marco de inversión.

A menudo se entabla un diálogo sobre estos temas con los equipos directivos de las participadas, para comprender cómo abordan un reto medioambiental concreto, aspectos sanitarios y de seguridad, o la composición de su consejo de administración, por ejemplo.

Enfoque en cambios a mejor

Por su parte, la inversión de impacto es fundamentalmente distinta a la inversión ESG o ética tradicional. En lugar de limitarse a excluir a determinadas empresas, se concentra específicamente en inversiones que persiguen el cambio positivo para la sociedad o el medioambiente, sin dejar de generar rentabilidad financiera. Una forma de enfocarlo es que, mientras que un fondo ESG típico examina las externalidades que afectan a una empresa, los inversores de impacto examinan cómo la compañía afecta a la sociedad.

El valor de los activos del fondo puede tanto caer como aumentar, con lo que el valor de su inversión hará lo propio. Al venderla, es posible que obtenga una suma inferior a la originalmente invertida.

Históricamente, la inversión de impacto (principalmente la financiación privada de proyectos de impacto específicos) había sido coto exclusivo de inversores institucionales y de particulares de alto nivel patrimonial, con poco acceso para el gran público.

La inversión de impacto se concentra en el cambio a mejor

Midiendo el impacto de nuestras inversiones

Dado su criterio dirigido al logro de soluciones y resultados positivos, la medición del impacto de una compañía es un elemento básico de la inversión de impacto.

Como gestores con un enfoque bottom-up (es decir, basado en el análisis de acciones individuales), medimos el impacto de compañías específicas. Nuestro planteamiento de análisis se concentra en los fundamentales de empresas concretas, y consideramos adecuado adoptar un enfoque similar a la hora de medir y gestionar el impacto de nuestras inversiones.

Así, prestamos atención al impacto concreto de cada compañía, evaluando cómo están alineadas sus actividades de negocio con retos específicos de impacto social que en nuestra opinión necesitan inversión y son accesibles para los inversores en renta variable cotizada.

Indicadores clave de desempeño vinculados a los ODS

No obstante, medir el impacto de la inversión en renta variable no es una ciencia exacta, y existen varios enfoques diferenciados. Algunos inversores intentan destilar el impacto que puede lograr cada suma de 10.000 euros invertida en un fondo, como por ejemplo litros de agua ahorrados o incluso vidas salvadas. En nuestra opinión, este enfoque puede conducir a una simplificación excesiva, o a meras conjeturas.

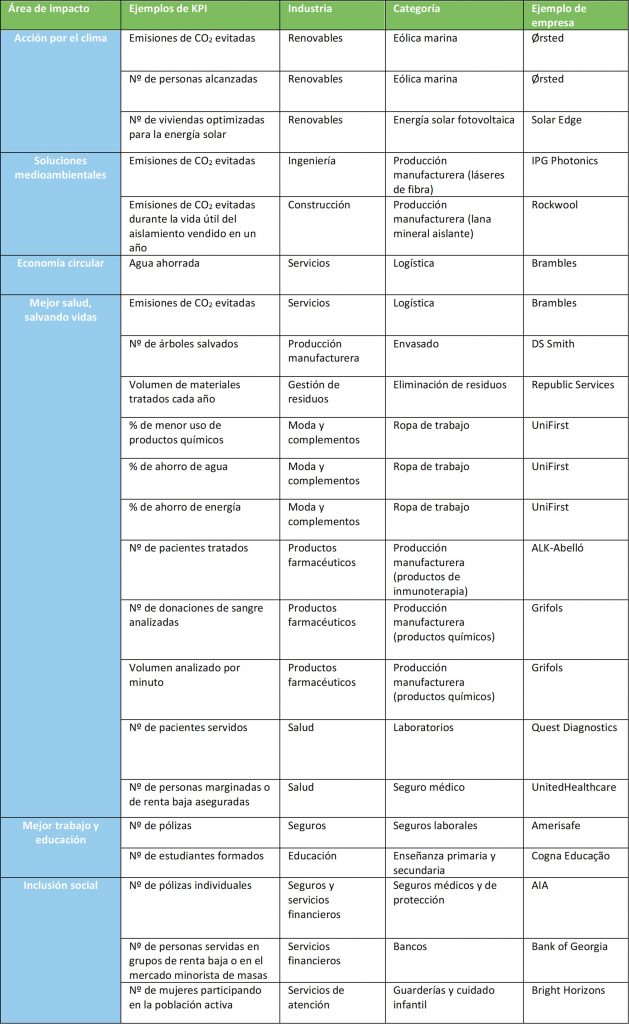

Creemos que es más útil concentrarse en el impacto de cada compañía específica, evaluando cómo está alineado su desempeño con el ODS* más relevante. Estableciendo indicadores clave de desempeño (KPI) pertinentes a la hora de determinar el impacto de la empresa en el marco de ese ODS, podemos evaluar si realizamos una contribución positiva a través de nuestra inversión.

Algunos ejemplos de KPI que hemos elegido para nuestras inversiones incluyen la cantidad de emisiones de dióxido de carbono evitadas, la cantidad de agua ahorrada, el número de pacientes tratados o el volumen de estudiantes formados.

* Si bien respaldamos los ODS, tenga en cuenta que no estamos asociados con la ONU y que nuestros fondos no están respaldados por dicha organización.

En algunos casos, cuantificar el impacto de una compañía puede resultar difícil. Este es especialmente el caso en empresas que, por su naturaleza, permiten a otras generar impacto para la

sociedad. Cuando resulta difícil obtener medidas objetivas, dialogamos con los equipos directivos para desarrollar maneras más efectivas de medir su impacto.

Sin embargo, en general, los KPI se han convertido en una herramienta clave para poder medir el impacto de cada compañía y proporcionar una evaluación de sus resultados. Cada año elaboramos un informe anual de impacto que detalla los KPI que hemos elegido para cada una de nuestras inversiones y revela si se han logrado. Muchas de estas mediciones se basan en los informes de las compañías en cuestión, con lo que son retrospectivas, pero creemos que no deja de ser importante demostrar el impacto logrado. A continuación enumeramos algunos ejemplos de KPI para distintas categorías y áreas de impacto, a efectos ilustrativos:

La importancia de la transparencia

A medida que la inversión de impacto gana impulso, tiene lugar una importante labor de desarrollo de definiciones, categorías y comunicaciones. Creemos que estos esfuerzos podrían permitir a los inversores demostrar de forma más clara los cambios a mejor que facilitan, y brindarles una protección crucial frente a casos de «lavado de imagen» o «impact washing».

Independientemente del modo que elija el inversor para medir el impacto de sus actividades, creemos que la transparencia es esencial. Compartiendo lo que consideramos impacto (y desarrollando continuamente el modo en que lo medimos) esperamos poder poner de relieve la contribución genuina de nuestras inversiones a la solución de los retos más apremiantes a los que se enfrenta el mundo.

Si desea información adicional sobre nuestras estrategias de impacto, haga clic aquí.

El valor de los activos del fondo podrían tanto aumentar como disminuir, lo cual provocará que el valor de su inversión se reduzca o se incremente. Es posible que no recupere la cantidad invertida inicialmente.

Los puntos de vista expresados en este documento no deben considerarse como una recomendación, asesoramiento o previsión.

No podemos ofrecerle asesoramiento financiero. Si no está seguro de que su inversión sea apropiada, consúltelo con su asesor financiero.

Esta información no constituye una oferta ni un ofrecimiento para la adquisición de acciones de inversión en cualquiera de los fondos de M&G. Promoción financiera publicada por M&G International Investments S.A. Domicilio social: 16, boulevard Royal, L 2449, Luxembourg.