Consulte el glosario para obtener más información de los conceptos de inversión utilizados en este artículo.

¿Qué funciona mejor, el palo o la zanahoria? Cuando se trata de la transición energética, los responsables políticos de todo el mundo están realizando un experimento en tiempo real.

Por un lado tenemos a EE. UU., que mediante la Ley de reducción de la inflación (IRA) de 2022 ha introducido un programa de subvenciones y deducciones fiscales que incluye la energía renovable, el hidrógeno, los biocombustibles, la captura de carbono, los materiales para baterías, los componentes de hardware, los vehículos eléctricos, la ampliación de la red y los minerales críticos. La zanahoria está ahí a la vista de todos.

Por otro lado está Europa, que cuenta con un largo historial de objetivos descendentes líderes en el mundo, pero que ahora las combina torpemente con impuestos a los beneficios extraordinarios y reformas del mercado energético. El enfoque europeo siempre se ha basado en un sistema de topes y comercio de derechos de emisión para los contaminadores, ligado a un precio del carbono que aumenta por naturaleza. En resumidas cuentas, el palo.

No hay que despreciar lo que ha conseguido Europa desde la invasión de Ucrania por parte de Rusia: en ocho meses[1] se sustituyó el 80% de las importaciones rusas de gas a través de gasoductos, se superó el objetivo de la región de reducir el consumo de gas en un 15% y se alcanzó un récord de capacidad eólica y solar. Si se incluye la energía hidroeléctrica, alrededor del 40% de la energía europea se genera actualmente a partir de fuentes renovables[2], una cifra muy superior al 22% que ha alcanzado EE. UU.

Climas de inversión divergentes

No obstante, los entornos de inversión de cada región, tanto en términos empresariales como financieros, empiezan a divergir considerablemente, con resultados visibles. Tomemos como ejemplo la empresa noruega de tecnología de baterías Freyr. Lanzada en 2018, la empresa se creó a partir de la idea de que la fabricación de baterías para vehículos eléctricos en Noruega aprovecharía la energía hidroeléctrica limpia a la vez ofrecería un suministro próximo a la industria automovilística europea en transición.

La construcción de la primera gigafactoría de la empresa comenzó en la ciudad noruega de Mo i Rana en 2021. Tras el anuncio de la Ley de reducción de la inflación (IRA) de EE. UU. en 2022, Freyr diseñó, seleccionó la ubicación y tomó la decisión definitiva de invertir en una gigafactoría totalmente independiente en el estado norteamericano de Georgia. Esta planta estadounidense avanza actualmente por la «vía rápida» y, según la empresa, 2.500 millones de dólares del valor actual neto (VAN) de 8.000 millones de dólares del proyecto proceden directamente de las subvenciones de la IRA. En cuanto a la planta noruega, la empresa señala que «la construcción de Giga Arctic continúa a un ritmo moderado, de acuerdo con los gastos en activos fijos previamente autorizados y en previsión de una respuesta de una IRA noruega».

Por otro lado, Linde, una de las mayores empresas de gas industrial del mundo, prevé una inversión de 50.000 millones de dólares ligada a los planes de descarbonización de sus clientes, pero la empresa no deja de señalar que, en su mayor parte, 30.000 millones de dólares, procede de proyectos estadounidenses. Linde se dedica a la producción de hidrógeno, por lo que si se conceden subvenciones para emplear energía renovable en la producción de hidrógeno verde, y para capturar CO2 en la producción de hidrógeno azul y para convertir ese hidrógeno en combustibles alternativos, como sucede en EE. UU., es fácil entender cómo puede surgir ese sesgo regional. El énfasis de Linde en la escala de oportunidades de EE. UU. también es notable para una empresa que dejó de cotizar en la bolsa alemana en marzo y que ahora cotiza únicamente en la Bolsa de Nueva York.

¿Qué nos espera en el futuro?

Desde una perspectiva más general, las previsiones del sector sobre la capacidad de producción de energía renovable presentan un entorno positivo en los tres principales centros de actividad (EE. UU., Europa y China) en los próximos años. Sin embargo, si se analiza más a fondo, surgen algunas dinámicas interesantes.

Una serie de datos que nos gusta seguir es cómo cambian con el tiempo las expectativas sobre los niveles de actividad. Esto nos permite evaluar cómo se ajustan a la realidad la autorización de proyectos, las cadenas de suministro, la inflación de costes y el apetito de riesgo de las empresas, frente a lo que teóricamente debería ocurrir según los modelos de previsión.

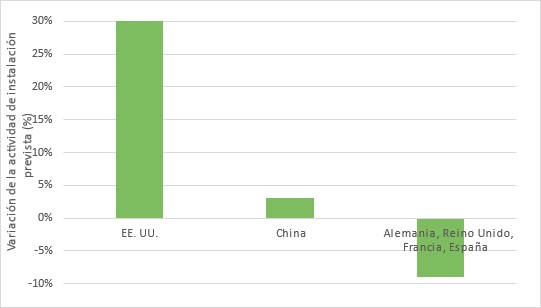

El año pasado, las previsiones de Bloomberg New Energy Finance para 2024 sobre instalaciones eólicas terrestres en Alemania, Francia, España y el Reino Unido fueron revisadas casi un 10% a la baja. La misma previsión para la actividad en EE. UU. se ha revisado al alza nada más y nada menos que un 30%, mientras que China ha registrado mejoras más modestas.

Variación de la actividad de instalación de energía eólica terrestre prevista para 2024 en el último año

¿Cómo diagnostican el problema las empresas sobre el terreno? El consejero delegado (CEO) de Vestas, uno de los mayores fabricantes de aerogeneradores del mundo, afirmó que el diseño del mercado y el proceso de concesión de licencias eran obstáculos a las nuevas instalaciones. Un reciente informe federal alemán[3] avala esta afirmación y concluye que, hasta la fecha, solo se ha reservado la mitad de la superficie necesaria para cumplir los objetivos alemanes de energía renovable para el año 2030. En el estado más lento, Hesse, el plazo medio para aprobar la documentación de un nuevo proyecto renovable era de nada menos que 27 meses.

Otros ejemplos de la vida real son las experiencias divergentes de Ørsted en la energía eólica marina en EE. UU. y el Reino Unido. En marzo, la empresa advirtió de que Hornsea 3, en el Reino Unido, que será el mayor parque eólico marino del mundo cuando entre en funcionamiento en 2027, necesitaría una revisión de las condiciones o un mayor apoyo gubernamental para equilibrar la inflación de la cadena de suministro de los últimos años. Un debate similar ha tenido lugar en Nueva Jersey, en otro proyecto de Ørsted, y en concreto sobre si debe permitirse a la empresa mantener parte de los créditos fiscales federales concedidos en virtud de la IRA o repercutirlos a los consumidores de energía. La situación en EE. UU. se ha resuelto recientemente de manera favorable para Ørsted, mientras que el debate en el Reino Unido sigue coleando.

Para las más de 200 empresas que supervisamos en todo el mundo y que consideramos que son proveedores importantes de soluciones climáticas, calculamos una relación precio-beneficio media para 2024 de 21 veces para las empresas estadounidenses y de 17 veces para las europeas. Es cierto que se trata de una prima menor que la que se observa en los mercados de renta variable regionales más amplios (el Stoxx 600 cotiza a 13 veces los beneficios futuros en el momento de redactar este informe, frente a las 20,6 veces del S&P 500), pero debemos tener en cuenta que, en teoría, las empresas de tecnología limpia deberían estar expuestas a los mismos motores de crecimiento estructural, por lo que un descuento regional resulta menos justificable. El mercado en su conjunto parece más cómodo pagando por el crecimiento de las empresas estadounidenses, frente a las europeas. No es de extrañar, por tanto, que las cotizaciones de las empresas estadounidenses de tecnologías limpias también hayan evolucionado mejor en los últimos años.

¿Puede Europa recuperar el terreno perdido?

Es posible que Europa pueda restablecer el equilibrio mediante su Ley sobre la industria de cero emisiones netas, actualmente en proceso de negociación. La propuesta es muy amplia y pretende simplificar la normativa, ampliar la producción de tecnologías de cero neto e incrementar la competitividad y la resiliencia de la industria relacionada con las cero emisiones netas de carbono.

Todos estos objetivos son admirables, pero la respuesta inicial del sector ha sido tibia en cuanto al alcance y la ambición de la ley. Si el éxito de EE. UU. sirve de guía, el ritmo, la simplicidad y el mantenimiento de muchos de los créditos fiscales durante diez años son fundamentales para crear un entorno atractivo para la inversión.

Sin embargo, la conclusión principal es que Europa necesita zanahorias, ya sea mediante permisos radicalmente simplificados, subvenciones más contundentes o, muy probablemente, una combinación de ambas cosas.

Los puntos de vista expresados en este documento no deben considerarse como una recomendación, asesoramiento o previsión.

Precios y valoraciones de las acciones a 13/7/2023.

Esta información no constituye una oferta ni un ofrecimiento para la adquisición de acciones de inversión en cualquiera de los fondos de M&G. Promoción financiera publicada por M&G Luxembourg S.A. Domicilio social: 16, boulevard Royal, L-2449, Luxembourg. SEP 23/ 1048705

[1] Reuters, ‘Insight: Moscow’s decades-old gas ties with Europe lie in ruins’, (reuters.com), Febrero 2023.

[2] Energy Monitor, ‘Europe: Renewables in 2022 in five charts’, (energymonitor.ai), Enero 2023.

[3] Segundo informe del Comité de Cooperación Federación-Länder, (bmwk.de), octubre 2022.